Nei precedenti

articoli apparsi su questa rivista ci siamo inoltrati nella trattazione

della persistente imperfezione di mercato, inerente ai tassi d'interesse,

che è alla base degli interest rate swaps; nonché delle

motivazioni e degli usi di questo strumento finanziario, degli sviluppi

del mercato e rischi e vantaggi connessi alla valutazione e determinazione

del prezzo. Lo swap (scambio) dei tassi d'interesse nasce dalla volontà

di alterare il profilo del rischio legato al rendimento o al tipo

di debito contratto; per modificare, in ultimo, la "qualità"

o "grado d'incertezza" connesso ai cash-flows aziendali

(*). Le altre caratteristiche dei flussi di cassa (misura, direzione

e durata) possono sempre essere mutate, finché esiste un attivo

mercato finanziario, attraverso appropriate strategie d'investimento,

ma la "qualità" dei flussi (relativa ai tassi, fissi

o variabili) non poteva essere gestita prima dell'introduzione degli

swaps: solo essi consentono di scambiare un tasso fisso (certo) con

uno variabile (meno certo) senza intaccare il capitale.

In questo conclusivo scritto vediamo praticamente quali possibilità

di sviluppo hanno gli swaps in Italia, dando una particolare occhiata

alle prospettive, di applicazione di queste tecniche finanziarie nella

realtà economica del Mezzogiorno.

E' necessario partire da alcune considerazioni generali circa l'indebitamento

a tasso fisso e variabile. Dalle ultime stime in Italia risulta un

differenziale dei tassi di indebitamento tra debitori primari (che

potremmo definire AAA usando i ratings statunitensi) e meno primari

(non comunque al di sotto di BBB) che si colloca, nel mercato a tasso

fisso, intorno all'1%.

Invece, per le stesse due categorie di debitori, il differenziale

dei tassi di indebitamento nel mercato dei capitali a tasso variabile

è nell'ordine d'una frazione di punto. E' naturale che tali

valori siano suscettibili di variazioni anche notevoli in dipendenza

di volta in volta dei debitori coinvolti e delle particolari condizioni

di mercato, ma sussiste sempre la possibilità di promuovere

un arbitraggio tra la maggiore selettività del tasso fisso

rispetto all'indebitamento a tasso fluttuante.

Per quanto attiene al tasso fisso, gli istituti di credito si approvvigionano

di fondi a tasso fisso per mezzo di certificati di deposito (a 18,

24, 36, 48 e 60 mesi) e delle obbligazioni a medio termine (in un

segmento di mercato in cui si assume che il differenziale sia pari

all'1% circa).

Per i fondi a tasso variabile, si prendono solitamente delle basi

di riferimento, quali il tasso interbancario lettera a 3 mesi (I 1

3), o a 6 mesi (I 1 6), o il Prime Rate ABI, oppure indici che sono

combinazione di più tassi assieme - p. es. Rendiob + IL3 -

ecc. (con un differenziale che si aggira sul mezzo punto o meno).

Dal punto di vista della possibilità di arbitraggio, esistono

dunque le premesse per effettuare variazioni di swap sui tassi d'interesse

ma l'utilizzo di questi strumenti richiede un'estesa conoscenza degli

stessi e una mentalità aperta all'innovazione da parte degli

utilizzatori. Ci si può chiedere: nel Mezzogiorno chi ha la

capacità e la disponibilità di mezzi per avvalersi di

queste tecniche? La risposta implicitamente la dava il professor G.

Busso, il quale dalle pagine di questa rivista, nel settembre 1987,

scriveva: "( ... ) una prospettiva di questa natura (l'innovazione

finanziaria, N.d.A.) è essenzialmente affidata alla volontà

del sistema bancario. Questo sia perché non è mai esistita

una tradizione di intermediari finanziari non bancari ( ... ), sia

perché gli intermediari finanziari si sono rivelati all'altezza

di incorporare e organizzare le diverse soluzioni in cui si è

venuta configurando la stessa innovazione finanziaria".

Gli istituti di credito pugliesi, oltre che da meri intermediari,

potrebbero agire quali utilizzatori del financial swaps per sfruttare

i benefici derivanti dall'arbitraggio.

Si possono realisticamente ipotizzare le seguenti condizioni di indebitamento,

poniamo, d'una banca barese ed una banca leccese operante nel Salento,

allo scopo d'indagare le condizioni di fattibilità d'uno swap

d'interessi e dal lato economico e dal lato fiscale-contabile.

Per comodità, chiamiamo AlFa la Banca leccese (che presenta

nei 2 mercati, a tasso fisso e variabile, le migliori condizioni d'indebitamento)

e Beta la Banca barese:

In questo caso, il costo d'indebitamento per Alfa è di 100

punti base minore di quello di Beta "nel mercato a tasso fisso",

ma solo di 10 punti base minore di quello Beta "nel mercato a

tasso variabile".

Questi 90 punti di differenza nel costo marginale dell'indebitamento

tra i due mercati crea un'opportunità d'arbitraggio che potrà

essere divisa per permettere ad entrambe le parti di ridurre i rispettivi

costi d'indebitamento.

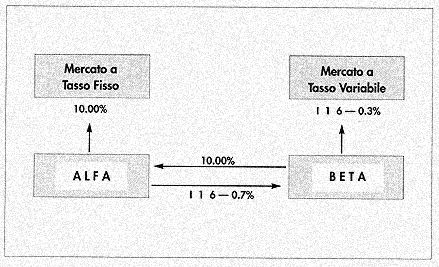

Si potrebbe ipotizzare un interest rate swap in cui si realizzi lo

schema seguente:

Nei termini di questo ipotetico scambio, Alfa dovrebbe accedere al

mercato a tasso fisso al 10% e farsi passare questo tasso da Seta.

Seta, a sua volta, dovrebbe accedere al mercato a tasso variabile

al Tasso Interbancario Lettera a 6 Mesi meno lo 0.3% e farsi passare

da Alfa il Tasso Interbancario Lettera a 6 Mesi meno uno spread dello

0.7%.

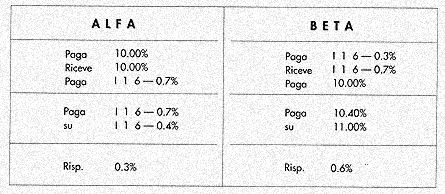

Così facendo si otterrebbero dei flussi finanziari che potrebbero

essere così sintetizzati:

Come si osserva, l'interest rate swap permette di effettuare un arbitraggio

sullo 0.9% di differenza tra i differenziali esistenti nei 2 mercati,

fisso e variabile, riducendo per ambedue le parti il costo dell'indebitamento.

Infatti:

1) dal punto di vista di Alfa (la Banca leccese), essa, passando dal

tasso fisso al variabile, riesce a lucrare 30 punti su di un uguale

finanziamento che potrebbe ottenere direttamente dal mercato, poiché

finisce per pagare (come deriva dalla somma algebrica dei flussi di

pagamento in Dare e Avere) 70 punti in meno rispetto l'l 1 6 sui 40

punti in meno rispetto l'l 1 6 che avrebbe ottenuto sul mercato; 2)

dal punto di vista di Beta (la Banca barese), essa, passando dal tasso

variabile al fisso, riesce a lucrare 60 punti rispetto alle condizioni

che otterrebbe direttamente sul mercato a tasso fisso: infatti attraverso

lo swap paga 10.4% rispetto all'11% che gli proponeva il mercato.

Si è detto che le parti dividono i 90 punti base dell'opportunità

d'arbitraggio fra di loro. Ciò non toglie, però, che

necessariamente tali 90 punti si suddividano così: 30 punti

di risparmio ad Alla e 60 a Beta.

Al contrario, dovendosi seguire la logica, essendo Alfa la società

con la maggiore capacità dì credito (risultando più

forte di Beta sia nel mercato a tasso fisso che in quello a tasso

variabile) ed avendo perciò la maggiore forza contrattuale,

essa dovrebbe spuntare un margine di punti risparmiati superiore rispetto

a Beta.

Nell'esempio si è volontariamente favorito Beta, ma nulla impedisce

che i 90 punti in oggetto possano essere distribuiti fra le due parti

seguendo considerazioni contingenti. Se così fosse, lasciando

inalterato il flusso di swap a tasso fisso del 10%, basterebbe sottrarre

punti percentuali al flusso di swap pagato da Alfa (fino ad un massimo

di 1.3%) per incrementare il suo risparmio rispetto alle condizioni

di mercato (e viceversa, aggiungerne, per favorire Beta: non superando

la soglia di l 1 6 - 0.,4%, naturalmente).

In ultimo, va rilevato che le commissioni di swap previste per un

tale accordo non sono tali da pregiudicare in astratto la convenienza

dell'operazione, né la semestralizzazione del tasso fisso.

Le operazioni di domestic interest rate swap comportano problemi in

relazione al trattamento fiscale delle stesse, in mancanza di un parere

ufficiale espresso dall'amministrazione finanziaria e ciò vale

in specie per l'imposta sul Valore Aggiunto (IVA).

Autorevoli studi fiscali hanno affrontato il problema della assoggettabilità

ai fini IVA dei reciproci pagamenti d'interessi oppure soltanto del

loro saldo.

Non essendo gli IRS configurabili come prestiti o mutui incrociati,

non essendoci lo scambio dei capitali sottostanti, i singoli importi

non rappresentano il corrispettivo di reciproci finanziamenti, ma

scaturiscono dall'applicazione di semplici parametri (tasso fisso

e variabile) stabiliti contrattualmente.

In base all'art. 1 del DPR 633/72 istitutivo dell'IVA ("l'imposta

si applica sulle cessioni dì beni a titolo oneroso e sulle

prestazioni di servizi, effettuate nel territorio dello Stato, verso

corrispettivo, nell'esercizio d'imprese o nell'esercizio di arti o

professioni"), né lo scambio dei pagamenti degli interessi

né semplicemente il loro saldo costituiscono corrispettivo

del servizio, bensì sono l'oggetto della prestazione.

Per di più, in base all'art. 2 del DPR 633/72, "le cessioni

che hanno oggetto denaro" non sono considerate cessioni di beni

in quanto non contribuiscono alla formazione di valore aggiunto. Inoltre,

in quanto solitamente perfezionate nella forma della corrispondenza

commerciale, non sono assoggettabili ad imposta di registro. Per contro,

sardi assoggettabile a IVA l'eventuale corrispettivo richiesto come

Commissione dall'intermediario per agevolare l'accordo tra le parti.

Per quanto attiene invece le imposte sul reddito (IRPEG e ILOR), il

saldo degli interessi costituisce di volta in volta o una componente

positiva (e imponibile) o una componente negativa (costo deducibile)

del reddito d'impresa.

I criteri per la rappresentazione in bilancio degli interest rate

swaps domestici possono essere desunti dalla causa giuridica del contratto,

la quale non è configurabile nel credito, bensì nella

semplice permuta di pagamenti d'interesse o del loro saldo, relativi

a sottostanti attività o passività.

Le risultanze delle suddette operazioni aventi natura finanziaria

integrativa di oneri e proventi dovrebbero dar luogo all'iscrizione

nel conto economico nella voce "oneri e proventi finanziari".

Invece, la contabilizzazione delle sottostanti attività o passività

originarie non subirebbe alcuna modificazione.

L'operazione in sé dovrebbe essere annotata nei "conti

d'ordine" in relazione alla necessità di segnalazione

del "rischio finanziario" connesso allo swap (che andrebbe

opportunamente valutato nelle note esplicative del bilancio d'esercizio).

Con riferimento alla gestione delle esposizioni bancarie "off-balance

sheet" da parte di istituti di credito, l'ABI ha trasmesso delle

direttive con la Circolare n. 49 del 21 luglio '86 in cui il Comitato

per le Regolamentazioni Bancarie e le pratiche di Vigilanza analizza

e valuta la natura dei rischi connessi alle Procedure contabili relative

alle attività fuori bilancio, elaborando, nell'ambito dei lavori

della Bank for International Settlmements, degli schemi di evidenziazione

per ogni tipo d'operazioni.

Le operazioni fuori bilancio sono degli strumenti finanziari che non

implicano movimenti patrimoniali, ma rischi che vengono distinti in:

- rischi di mercato (connessi nel nostro caso all'andamento dei tassi

d'interesse);

- rischi di credito (che nel nostro caso vengono graduati, fra le

tre categorie possibili

- rischio pieno, medio o basso -, come rischi medi).

Tali operazioni fuori bilancio vengono a loro volta distinte in 4

categorie, a seconda del rischio di credito:

1) garanzie; 2) impegni; 3) transazioni connesse ai cambi, ai tassi

d'interesse e agli indici azionari (fra le quali rientrano gli swaps),

4) gestioni fiduciarie.

E' evidente come assumano particolare rilievo queste operazioni per

le autorità di vigilanza, in quanto una motivazione di base

delle stesse potrebbe essere l'elusione dei requisiti patrimoniali

prudenziali. La conclusione principale del documento è che

le singole categorie di rischio associate alla stragrande maggioranza

delle attività "fuori bilancio" non sono in via di

principio diverse da quelle associate alle attività "in

bilancio". Ne consegue che i rischi connessi non devono essere

analizzati separatamente, ma considerati parte integrante del profilo

complessivo del rischio bancario. Per contro, tale impostazione permette

di riconoscere il valore di eventuali attività fuori bilancio

qualora vengano utilizzate per la copertura di rischi evidenziati

nello stesso.

Nel caso degli interest rate swaps conclusi da banche che agiscono

invero non come meri intermediari ma come "market makers",

ciò può produrre un aumento dell'esposizione dal lato

dei tassi e di quella creditizia. E' necessario, allora, che le banche

inseriscano i rischi derivanti specificamente da attività fuori

bilancio nel sistema di misurazione dell'esposizione globale relativa

ai tassi d'interesse (che può essere quello del "risk

point", "gap limits", "millimonth", ecc.).

Tutti questi sistemi si basano su ipotesi implicite o esplicite, che

debbono essere costantemente rivedute o verificate. Il grado di sofisticazione

delle procedure di misurazione e controllo del rischio varia da banca

a banca, ma deve essere comunque salvaguardata la globalità

delle esposizioni, in bilancio o fuori.

L'orientamento specifico delle autorità di vigilanza mira ad

assicurare che le banche adottino oltre alle misure specifiche di

valutazione dei rischi anche le procedure di controllo più

appropriate (queste comprendono principi quali il doppio controllo,

la separazione delle funzioni e l'imposizione di limiti agli affidamenti,

sistemi di revisione e informativi della gestione aziendale), nonché

sistemi delle segnalazioni di vigilanza adeguati alla veloce evoluzione

di queste operazioni fuori bilancio.

I rischi dovuti a controlli inadeguati sono destinati ad aumentare

al crescere del grado di complessità dei mercati.

Il documento in oggetto dà un'indicazione circa l'atteggiamento

delle autorità di vigilanza su questi problemi, ma non ha carattere

prescrittivo. Resta pertanto nei doveri della singola banca partecipante

allo swap particolarmente l'obbligo della segnalazione del potenziale

rischio finanziario per la cui misurazione sono approntati particolari

metodi empirico-matematici.

Il maggiore ostacolo per i potenziali utilizzatori resta quindi la

difficoltà a superare l'iniziale inerzia della resistenza passiva

alle innovazioni finanziarie ed acquisire quella conoscenza e confidenza

con lo strumento necessario per raggiungere gli obiettivi proposti,

allo scopo ultimo di conseguire un'ulteriore crescita della liquidità

e soprattutto per realizzare una maggiore convenienza ed efficienza.

NOTE

*cfr. -gianluigi Guido, L'innovazione finanziaria degli Interest Rate

Swaps, Milella Ed., ottobre 1988