In quest'epoca

di sindrome da missile, rischia di passare del tutto inosservato l'aggirarsi,

convulso e sussultorio, attraverso tutte le frontiere, dell'insolvibilità

internazionale. Oggetto di periodici consulti fra sacerdoti dei riti

occulti e misteriosi della finanza internazionale, il vulcano del

debito estero minaccia di esplodere trascinando con sè l'economia

e la finanza mondiale. Sono in molti a credere che la causa di tutto

risieda nella cupidigia dei banchieri internazionali o, alternativamente,

nella irresponsabilità dei Paesi debitori. Questi stati d'animo,

più simili a credenze che a fatti scientificamente analizzati,

minacciano di diventare il quadro di riferimento privilegiato di decisioni

pubbliche e private, "frenando" la possibilità di

crescita dei Paesi in via di sviluppo. Il problema non va sottovalutato.

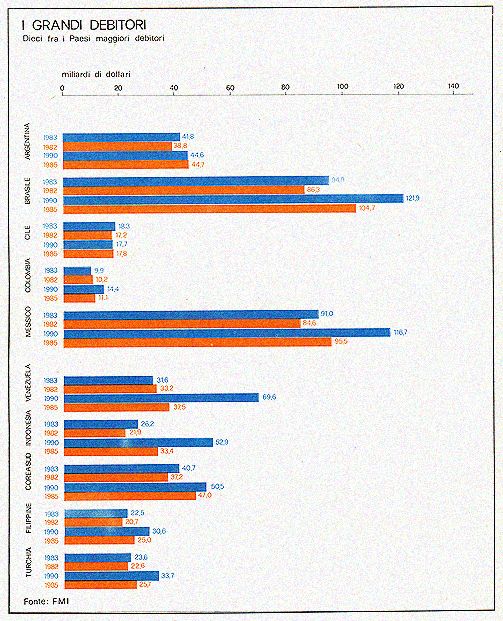

Benchè siano ormai passati quasi due anni da quel giovedì

nero del 12 agosto del 1982, giorno in cui il Messico informò

il mondo di essere alla vigilia della bancarotta, la prospettiva non

è rosea. Per mesi la possibilità di una dichiarazione

formale di insolvenza da parte del Messico e degli altri grandi debitori

del Terzo Mondo è rimasta sospesa, minacciosa, sull'economia

internazionale. L'incubo è passato, ma non sono scomparse le

ragioni che potrebbero nuovamente determinarlo: se la situazione del

Messico e del Brasile è parzialmente tornata sotto controllo,

non altrettanto può dirsi dell'Argentina, a cui la ritrovata

democrazia non ha portato alcun sollievo, sotto questo profilo. L'annuncio

di moratoria e le minacce di disconoscimento della validità

dei contratti firmati dal precedente governo, che vengono da Buenos

Aires, non contribuiscono certo ad allentare la tensione sui mercati

finanziari internazionali, colpiti recentemente anche dalla crisi

di illiquidità di alcune grandi banche private americane, tra

cui la Continental Illinois Bank.

Lo spettro del grande crack finanziario è ricomparso a Wall

Street per la caduta dei titoli bancari e per il costituirsi di una

sorta di "fronte dei debitori", composto da Argentina, Brasile,

Messico e Colombia, che hanno deciso di assumere un atteggiamento

comune per fronteggiare il problema del debito estero.

"Certo il sistema finanziario ha superato la tempesta dell'indebitamento

internazionale piuttosto bene. Ma le difficoltà provocate dai

problemi dei debitori odierni ci accompagneranno per almeno un decennio".

L'avvertimento è del Presidente della Banca Mondiale, Alden

W. Clausen, un'autorità in materia, anche quando si dice convinto

che "la ripresa non sarà sufficiente da sola a far ritrovare

ai Paesi in via di sviluppo tassi di crescita simili a quelli registrati

in passato". E il mancato decollo del Terzo Mondo condizionerebbe

pesantemente i Paesi industrializzati, che indirizzano verso i PVS

il 28 per cento del totale del loro export. Proprio l'indebitamento

e i severi programmi d'austerità che molti Paesi hanno adottato

si sono tradotti infatti in una drastica riduzione dell'import proveniente

dal mondo industrializzato. Nei dodici mesi tra il luglio 1982 e il

giugno 1983 i PVS hanno tagliato le loro importazioni di 43.000 miliardi

di dollari. Ne ha fatto le spese il loro sviluppo, ma i Paesi industrializzati

non sono rimasti indenni, pagando in termini di contrazione del tasso

di crescita. E il discorso rimane di scottante attualità. Visto

che per una serie di fattori, sempre legati alla posizione debitoria,

i PVS sono stati costretti ad abbattere pesantemente le importazioni

anche per il 1983, portando a 48 miliardi di dollari il disavanzo

di parte corrente, rispetto agli 85 miliardi del 1982.

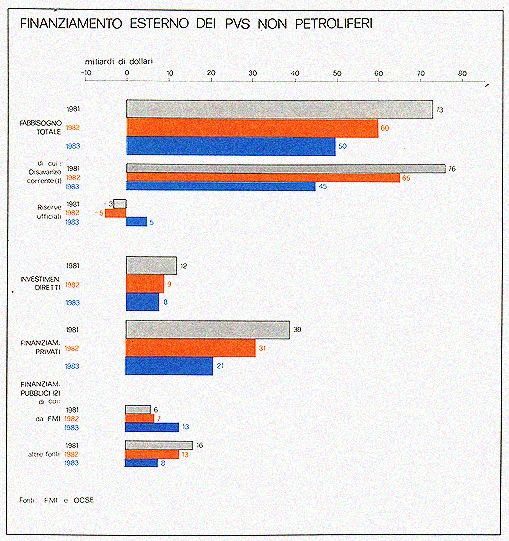

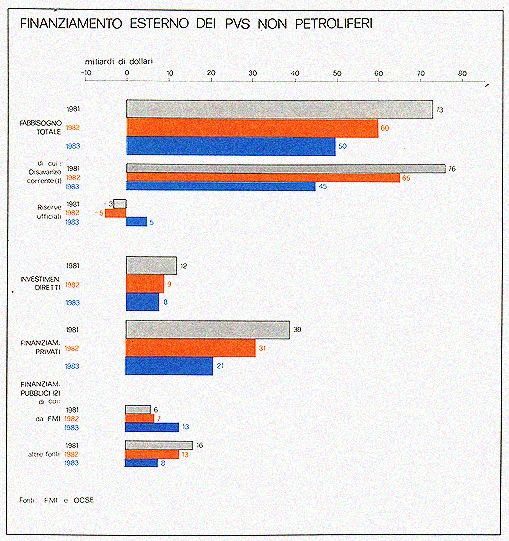

L'operare del vincolo finanziario esterno ha continuato a caratterizzare

la situazione economica dei PVS non petroliferi. La ridotta possibilità

di ricorso ai mercati finanziari internazionali e la scarsità

delle riserve hanno costretto questo gruppo di Paesi a frenare gli

insostenibili ritmi di crescita registrati nello scorso decennio e

a ridimensionare anche nel 1983 le proprie importazioni, scese di

oltre il 9 per cento nel corso degli ultimi due anni. le conseguenze

negative che una tale evoluzione ha avuto sul potenziale di crescita

sono di difficile valutazione quantitativa. Tuttavia, se consideriamo

che le importazioni dei PVS sono prevalentemente costituite da beni

intermedi e di investimento, per i quali non esistono validi sostituti

interni, allora non possiamo non prevedere delle prospettive di sviluppo

fortemente peggiorate.

Nel 1983, la crescita del PIL dei Paesi del gruppo, pari in media

all'1,6 per cento, non si è discostata da quella realizzata

nel 1982 determinando, per il secondo anno consecutivo, una riduzione

del reddito pro-capite. L'organo della City londinese, The Economist,

in una sua recente inchiesta, non lasciava spazio all'alternativa:

import or die. La caduta dell'import significava di fatto la morte

dei processi di investimento e di industrializzazione di quei Paesi

e quindi anche delle speranze di trovare un'uscita dalla spirale dell'indebitamento

crescente e del reddito calante.

Anche se le acute tensioni manifestate dalla posizione esterna dei

PVS nel 1982 si sono gradualmente allentate nel corso del 1983, la

ridotta disponibilità di finanziamenti esterni e la scarsità

delle riserve hanno continuato a costituire un vincolo assai stringente.

Allo stesso tempo sono divenute più evidenti la dimensione

e la complessità dei problemi posti dal debito estero.

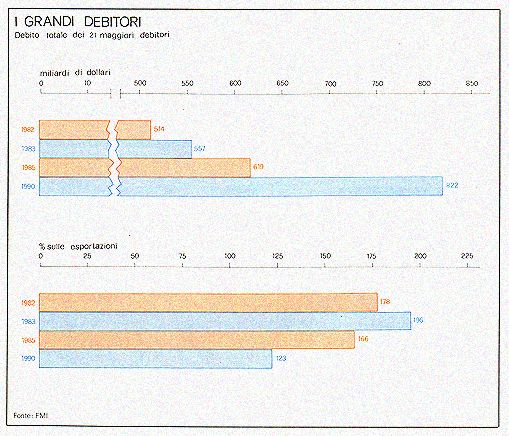

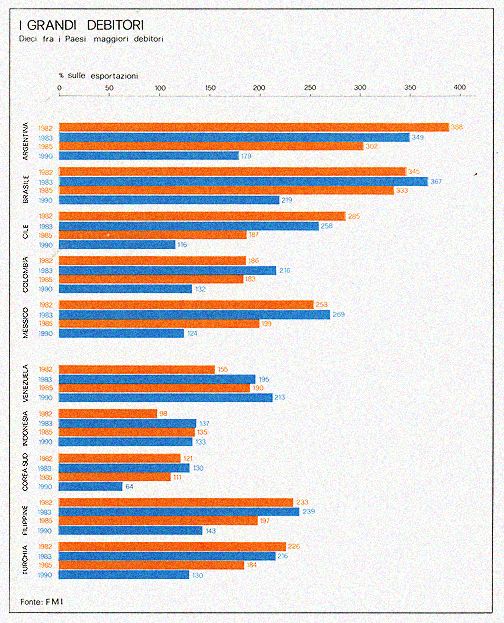

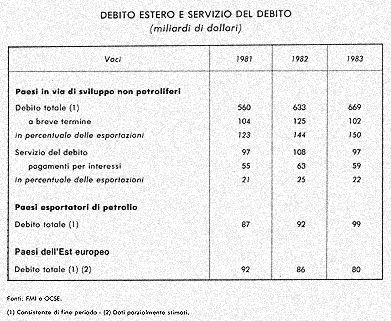

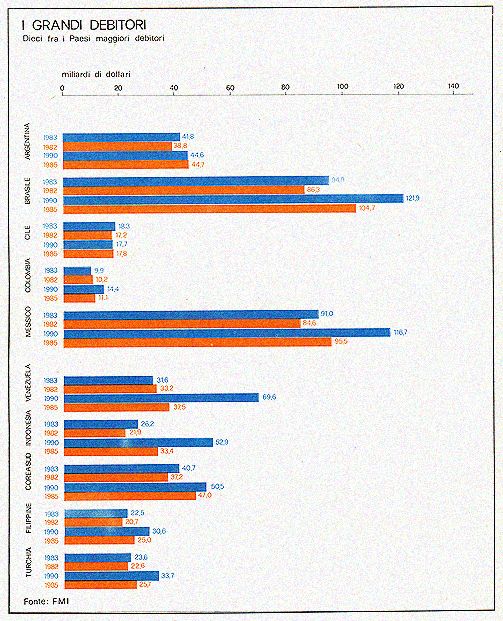

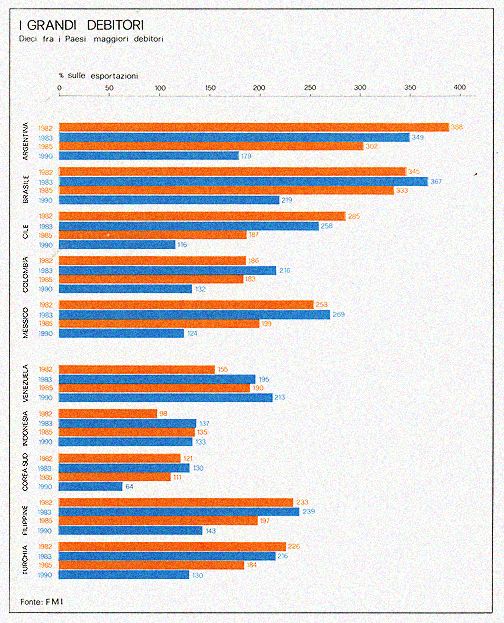

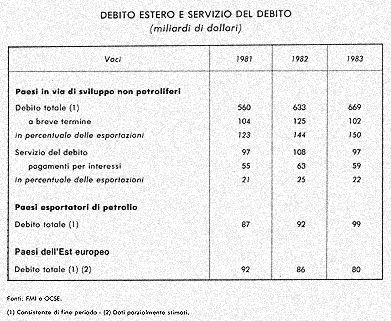

Il debito dei PVS non petroliferi, pur mostrando una crescita nettamente

inferiore (6 per cento nell'anno, contro il 13 per cento dell'anno

precedente e oltre il 18 del triennio 1979-81), ha raggiunto alla

fine dell'anno scorso i 669 miliardi di dollari, importo pari al 37

per cento del reddito nazionale e al 150 per cento delle esportazioni

dell'area. Il servizio del debito è stato di 97 miliardi di

dollari, dei quali circa sessanta sono costituiti da pagamenti per

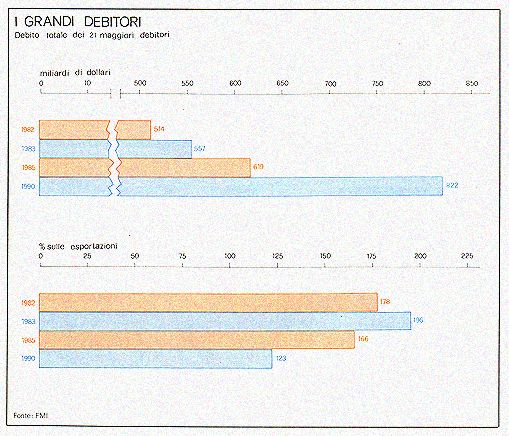

interessi. Se al debito estero dei PVS non petroliferi si aggiungono

i 100 miliardi di dollari dovuti dai Paesi esportatori di petrolio

e gli 80 miliardi di Paesi dell'Est europeo, l'indebitamento complessivo

del mondo non industrializzato raggiunge gli 850 miliardi di dollari.

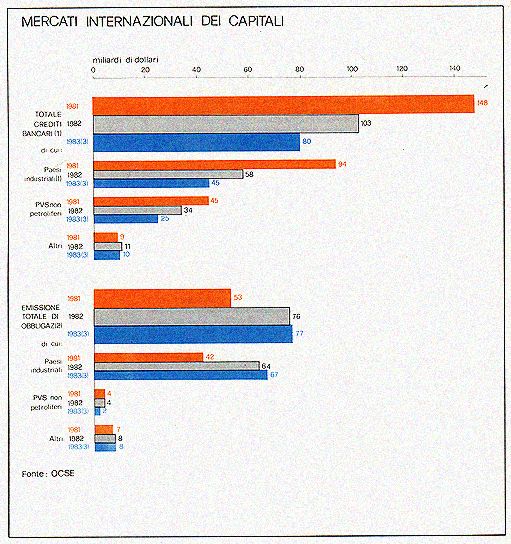

Il massiccio afflusso netto di capitali bancari verso gli Usa, dal

secondo trimestre dell'anno, ha presumibilmente compresso l'offerta

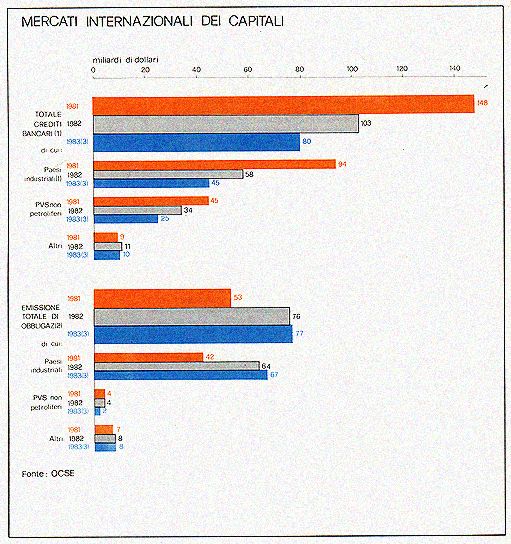

di eurocrediti. I flussi lordi di crediti bancari annunciati hanno

registrato un calo considerevole (da 103 miliardi di dollari nel 1982

a 80 nel 1983), che ha riguardato tanto i Paesi industriali quanto

quelli in via di sviluppo; per contro, sono continuate a ritmo sostenuto

le emissioni di obbligazioni, riservate a prenditori di qualità

primaria.

Per i PVS non petroliferi, una parte rilevante dei crediti concessi

(circa 15 su 25 miliardi) è legata ad operazioni di sostegno

a favore dei Paesi maggiormente indebitati. La "dicotomizzazione"

del mercato - con crescenti costi e difficoltà di accesso per

la maggioranza dei PVS - è riflessa nell'evoluzione degli spreads

e delle altre condizioni di prestito: in media i PVS hanno pagato

uno spread vicino al 2 per cento, contro lo 0,5 rilevato per i Paesi

industriali. Tale caratteristica del mercato, se da un lato risponde

all'esigenza di correlare il costo del credito al rischio, dall'altro

rende più difficile il riassorbimento dell'eccessivo debito

estero accumulato da alcuni Paesi negli anni scorsi.

Nel corso dell'ultimo anno è migliorata la struttura per scadenza

del debito dei PVS non petroliferi, a seguito della contrazione della

componente a breve e delle operazioni di ristrutturazione del debito

a medio e a lungo termine. Un elemento di fragilità è

invece rappresentato dal fatto che una quota elevata del debito in

essere è negoziata a tassi fluttuanti: essa rappresenta circa

il 30 per cento del debito totale dei PVS e raggiunge il 70 per cento

per alcuni Paesi dell'America Latina; tale quota è cresciuta

rapidamente nel periodo più recente, in conseguenza degli accordi

di rinegoziazione del debito bancario. Ciò espone questi Paesi

alle conseguenze di possibili aumenti dei tassi di interesse.

Nel 1983 i PVS hanno sostenuto un costo medio di interesse sul debito

in essere intono al 10 per cento; inoltre, per i Paesi più

esposti, esso tende tuttora ad aumentare, essendo il tasso pagato

sui nuovi prestiti superiore al 12 per cento. Va peraltro segnalato,

a questo proposito, che nel recente accordo negoziato dal Messico

per i debiti in scadenza nel 1984, le banche hanno accettato una riduzione

di circa un punto dello spread rispetto alle condizioni dell'anno

precedente; tale beneficio è stato concesso per i buoni risultati

del programma di aggiustamento esterno realizzato dal Messico.

le difficoltà non possono tuttavia ritenersi superate. Anzitutto,

perchè negli ultimi diciotto mesi il flusso di credito dai

mercati internazionali ai Paesi maggiormente indebitati è divenuto

sensibilmente inferiore ai pagamenti per interessi sul debito estero:

in altre parole, il contributo netto dei mercati al finanziamento

esterno di questi Paesi è diventato negativo. Secondariamente,

l'analisi del profilo delle scadenze del debito estero dei Paesi maggiormente

indebitati rivela una notevole concentrazione delle scadenze nel periodo

1985-86. Infine, gli effetti delle crisi debitorie del 1982 continueranno

presumibilmente a pesare sulle prospettive dell'offerta di credito

a questi Paesi per un periodo prolungato.

Le preoccupazioni per le prospettive future della posizione esterna

dei PVS sono acuite dall'esame degli effetti della rinegoziazione

del debito e dell'evoluzione dei finanziamenti esterni. Il miglioramento

nel servizio del debito in rapporto alle esportazioni - sceso dal

25 al 22 per cento per il totale dei PVS non petroliferi e dal 54

al 44 per cento per i Paesi dell'America Latina - riflette largamente

la caduta dei rimborsi, che è derivata dalla rinegoziazione

dei prestiti (privati e pubblici) per circa 70 miliardi di dollari

mentre i pagamenti per interessi sono scesi in misura modesta. Le

elaborazioni del FMI per il resto del decennio indicano che, dopo

essere rimasti stazionari nell'anno in corso, i pagamenti in conto

capitale, in rapporto alle esportazioni, saliranno nel triennio successivo

per il totale dei PVS non petroliferi dall'8 al 14 per cento e quasi

raddoppieranno per i Paesi maggiormente indebitati (dal 10 al 19 per

cento); un leggero miglioramento è previsto per la fine degli

Anni '80.

I pagamenti per interessi dei PVS non petroliferi scaderebbero invece

in modo graduale e continuo, dal 13 per cento delle esportazioni nel

1983 al 9 nel 1990. Per quel che riguarda la struttura della bilancia

dei pagamenti e dei finanziamenti esterni dei PVS, il miglioramento

dei conti correnti con l'estero nell'ultimo biennio è frutto

quasi esclusivo della contrazione delle importazioni, mentre il saldo

dei servizi è continuato a peggiorare per effetto dei pagamenti

per interessi. Inoltre hanno ultimamente ecceduto, e per importi crescenti,

i finanziamenti bancari netti ricevuti da questi Paesi dando luogo,

per questa via, ad importanti trasferimenti netti di risorse all'estero.

Insieme con la caduta dei finanziamenti privati, vi è stato

un calo degli investimenti diretti (8 miliardi di dollari nel 1983

contro 11 nel 1982 e 13 nel 1981).

La caduta degli investimenti diretti e dei flussi privati è

stata compensata solo in parte dall'aumento dei finanziamenti pubblici

a lungo termine (da 22 a 23 miliardi di dollari) e dei crediti erogati

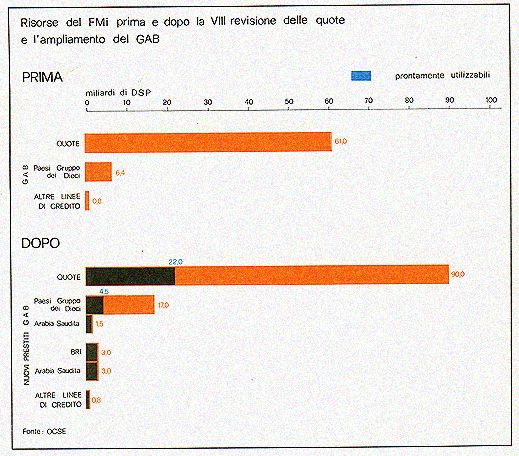

dal FMI (oltre 10 miliardi contro i 7 del 1982 e i 6 del 1981). Circa

tre quarti delle somme erogate dal Fondo sono state rese disponibili

nell'ambito dei programmi di aggiustamento estero basati su severe

condizioni di politica economica, contro i due terzi del 1982 e la

metà nel 1981.

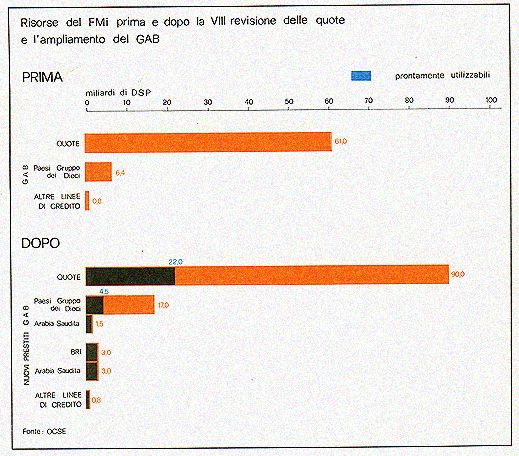

Il considerevole aumento delle erogazioni nell'ultimo triennio è

stato finanziato per circa la metà con risorse proprie del

Fondo e per la parte rimanente con fondi a prestito. Il debito presente

del FMI verso Paesi membri - direttamente o attraverso la Bri - ha

così raggiunto, alla fine del 1983, i 14 miliardi di dollari;

le linee di credito negoziate e non utilizzate erano pari a circa

4 miliardi. A tale ammontare vanno aggiunti 6,5 miliardi di nuove

linee di credito, negoziate recentemente con un gruppo di Paesi industriali

e con l'Arabia Saudita.

Ancora per il 1984 le erogazioni nette del Fondo resteranno elevate,

con un prevedibile declino per gli anni a venire, man mano che verranno

a scadenza i finanziamenti accordati dal 1979.

La crescita dei finanziamenti delle banche multilaterali di sviluppo,

il gruppo Banca Mondiale e le banche regionali, resta invece largamente

insufficiente: nel 1983 queste banche hanno erogato complessivamente

finanziamenti lordi per circa 11 miliardi di dollari, che scendono

a 5 al netto dei rimborsi: il che rappresenta solo il 9 per cento

del disavanzo corrente dei PVS non petroliferi e poco più dell'1

per cento delle loro importazioni. In termini reali, si è avuta

una sensibile riduzione rispetto agli anni precedenti.

La causa prevalente di questa caduta delle erogazioni e da individuare

nella compressione delle risorse complessive disponibili, determinata

dalla contrazione dell'impegno finanziario dei maggiori Paesi a sostegno

di queste Istituzioni. Vi è stata poi una caduta della domanda

di finanziamento dei Paesi membri, dovuta all'abbandono di programmi

già decisi, sia per l'attenuarsi delle ragioni economiche sia

per il venir meno dei finanziamenti di altre fonti. La maggior creazione

di liquidità internazionale, connessa al disavanzo corrente

Usa, e il minor utilizzo delle riserve ufficiali nella copertura dei

disavanzi esterni da parte degli altri Paesi industriali e dei PVS

non petroliferi, hanno condotto ad una ripresa delle riserve totali,

dopo la riduzione dei due anni precedenti. In rapporto alle importazioni

mondiali, le riserve sono risalite al 22 per cento, dopo il minimo

del 20 per cento toccato nel biennio 1981-82.

Il dato aggregato di questa crescita fornisce solo un'indicazione

di massima sulle condizioni di liquidità del sistema, sia perchè

cela ampie differenze nell'evoluzione dei gruppi e dei singoli Paesi

sia perchè le riserve lorde non sono necessariamente legate

da una relazione stabile con la disponibilità di credito esterno.

L'accumulazione di riserve ha riguardato soprattutto i Paesi asiatici

e il Sud-Africa. In America Latina alla considerevole performance

del Messico fa riscontro la contrazione continua registrata in Argentina

e in Colombia. Moderata è anche la crescita delle riserve dei

Paesi esportatori di petrolio (circa il 3 per cento), un risultato

aggregato che riflette soprattutto aumenti concentrati in tre Paesi

(Arabia Saudita, Venezuela e Indonesia) e diminuzione nella quasi

generalità degli altri.

Le esperienze più recenti dovrebbero essere di lezione. Un

primo insegnamento da trarre riguarda la necessità di moltiplicare

e diversificare le fonti di finanziamento, sviluppando un mix equilibrato

fra istituzioni pubbliche e private. In secondo luogo, le "cure

da cavallo" non vanno applicate indiscriminatamente, senza alcun

riguardo per le conseguenze sul piano occupazionale, sugli investimenti,

sugli standards di vita, già fortemente contratti dei PVS.

I finanziamenti dall'estero, specie se vi si associano iniziative

private di grande respiro, possono rappresentare uno stimolo efficace

per uscire dalla logica del "risanamento finanziario = contenimento

dell'attività economica interna".

La sfida, che vede impegnati i più moderni tra i PVS, si misura

sulla capacità di rispondere ad una accelerata crescita economica,

che necessita di trasformazioni strutturali nell'ossatura dell'economia

dei singoli Paesi, i quali si trovano ancora alle prese con problemi

primordiali: dalla formazione di un originale nucleo industriale nazionale

alla modernizzazione del l'agricoltura, alla completa monetizzazione

dei rapporti economici, tuttora in parte fondati sul baratto, che

caratterizza le società tradizionali.

A queste difficoltà strutturali, si aggiungono i problemi inerenti

il perseguimento, da parte dell'azione pubblica, di impellenti obiettivi

sociali. In molte delle capitali del Terzo Mondo il generico obiettivo

del miglioramento della qualità della vita significa ancora

spese per necessità primarie: scuole, ospedali, infrastrutture.

Molte di queste società sono coinvolte in una guerra di trincea

contro la fame, la mancanza di alloggi e la degradazione fisica degli

individui. Una lotta che impegna quote rilevanti di risorse, sottratte

al risparmio per investimenti. Tralasciando il giudizio di merito

su queste politiche sociali, è fuor di dubbio che esse danno

luogo ad economie strutturalmente in deficit, anche di fronte agli

sforzi generosi ed onerosi per accrescere le quote destinate al risparmio

interno. Deficit che possono essere espressi sia in termini reali

(il gap in beni, servizi e tecnologia) sia in termini monetari (nel

risparmio per investimenti o nel disavanzo della bilancia dei pagamenti).

Comunque espressi, questi deficit possono essere soddisfatti nel breve

periodo solo attraverso flussi di beni e servizi o di risorse finanziarie,

nella forma di assegnazioni, prestiti, aperture di credito su linee

commerciali da parte dei mercati privati dei capitali.

I gaps in quanto tali non sono un dato assoluto, ma esistono in un

sistema di relazioni, di vincoli determinati; tuttavia è proprio

la loro eliminazione che costituisce la questione centrale dello sviluppo.

Troppo frequentemente l'inflazione è stata utilizzata come

meccanismo di aggiustamento, dimenticando che essa stessa crea spesso

problemi, scoraggiando il risparmio ed incoraggiando investimenti

non produttivi. Oltretutto, essa produce distorsioni ed iniquità

nella distribuzione del reddito e dei consumi. In queste condizioni

la svalutazione può rappresentare un temporaneo beneficio -

riducendo il fabbisogno di finanziamenti esterni - ma non porta alcuna

risorsa aggiuntiva e non ne assicura un uso produttivo ed efficiente.

Gli eventuali risultati positivi dipendono dall'intero pacchetto di

misure governative effettivamente realizzate. I deficit cronici nella

bilancia dei pagamenti possono essere finanziati sia facendo affluire

a titolo gratuito i beni necessari, sia attraverso una trasformazione

in titoli azionari del monte-debiti.

Sul medio periodo, è possibile avanzare delle previsioni e

stimare i relativi fabbisogni, sulla base dei quali disegnare scenari

alternativi di misure di intervento.

Un'alternativa all'intervento finanziario estero è l'adozione

di politiche monetarie e fiscali restrittive e di aggiustamenti nei

tassi di cambio, che si possono accompagnare a contenimenti nei flussi

commerciali e nei pagamenti internazionali. La manovra condurrebbe

ad un declino degli investimenti e dei consumi interni e ad una riduzione

del disavanzo nella bilancia dei pagamenti. Disavanzi di bilancio,

anche di considerevoli dimensioni, sono piuttosto normali e, in sè,

non significano necessariamente una cattiva gestione della situazione

economica interno o dei rapporti commerciali con l'estero; ciò

non toglie, comunque, che debbano essere finanziati.

Possibili alternative a questa manovra sono il ricorso alle riserve

oppure una trasformazione profonda ed intensa delle linee di produzione

interna, in modo da ridurre gli stock di beni importati. Nei PVS queste

alternative sono entrambe poco praticabili e richiederebbero comunque

tempi assai lunghi di attuazione.

La stretto relazione esistente tra le condizioni economiche interne

e la situazione della bilancia dei pagamenti si conferma particolarmente

valida per i Paesi in via di sviluppo. Inattese avversità possono

"gonfiare" l'import bill, mentre un anticipato declino del

flusso delle esportazioni, sempre possibile come risultato di un ciclo

recessivo mondiale e del l'applicazione di più intense misure

protezionistiche negli scambi commerciali, creano difficoltà

aggiuntive a Paesi che già viaggiano a potenzialità

ridotte, per effetto dell'adozione di misure di aggiustamento delle

variabili economiche interne.

L'abilità dei governi nel gestire tali avversità viene

messa a dura prova ed è spesso impedita dalle priorità

di impegno verso le politiche sociali e di sostegno dei livelli di

consumo e di investimento. Le condizioni economiche generali possono

risultare ulteriormente aggravate dalla "fuga dei capitali",

che segue all'erosione della fiducia nelle misure di politica economica

del governo. Le strutturali caratteristiche di base dei PVS spiegano

perchè i Paesi del Terzo Mondo, dalla fine del secondo conflitto

mondiale, siano ricorsi in maniera massiccia e ripetuta ai prestiti

di fonte esterna. Sono ormai quarant'anni che i Paesi industrializzati

assistono i PVS nel loro sforzo per accelerare la crescita e modernizzare

le loro economie attraverso sostanziosi trasferimenti di risorse.

Inizialmente gli aiuti al Terzo Mondo rappresentavano la forma più

diffusa di trasferimenti e ancor oggi costituiscono il principale

strumento di assistenza per i più poveri tra i PVS. Con il

tempo e lentamente, il prestito si è sostituito alle concessioni:

un mezzo di sostegno che, grazie all'azione del DAC (il Comitato per

l'Assistenza allo Sviluppo), si è diffuso su basi bilaterali

e multilaterali, utilizzando l'impegno delle banche e di altre istituzioni

ufficiali dei Paesi creditori a favore dello sviluppo, rispettando

le esigenze regionali in un disegno mondiale.

Nello stesso tempo diventavano sempre più numerosi i Paesi

in via di sviluppo che determinano al loro interno le condizioni per

acquisire prestiti commerciali, prima attraverso i fornitori, poi

direttamente dalle banche commerciali private. Dai tardi Anni '60,

l'esposizione debitoria dei PVS verso i creditori mostrava un trend

rapidamente crescente rispetto a quello verso gli erogatori pubblici

di prestiti.

Il prestito commerciale attraverso le banche private si sta dimostrando

cruciale all'evoluzione economica e sociale di molti Paesi in via

di sviluppo. Queste fonti di finanziamento hanno permesso il processo

di modernizzazione e di crescita nei PVS a dispetto dei ripetuti shocks

petroliferi, degli ampi disavanzi nella bilancia dei pagamenti, del

l'accelerazione del tasso di inflazione, della fase recessiva nei

Paesi industrializzati e della inadeguatezza dei programmi ufficiali

di assistenza allo sviluppo.

Nei primi Anni '80 le condizioni sono decisamente peggiorate. La depressione

mondiale si è sostituita alla lunga fase recessiva, conservando

alti tassi di inflazione, seppure con incrementi contenuti, specie

negli Usa. Tra la fine degli anni '70 e l'inizio degli Anni '80, i

PVS hanno cominciato a sperimentare le prime difficoltà nel

far fronte ai loro debiti esteri. I prestiti bancari ai PVS, escluse

le obbligazioni e i crediti alle esportazioni (che sono maggiormente

garantiti dai governi), sono cresciuti da 3.300 milioni di dollari

nel 1971 a circa 25.000 milioni di dollari nel 1981. I ricevimenti

netti di risorse finanziarie (inclusi gli aiuti, concessioni e gli

investimenti diretti) sono aumentati da 21.000 milioni di dollari

nel 1971 a 104.000 del 1981, con una crescita di cinque volte. Se

ai crediti privati all'export e alle obbligazioni si aggiungono i

prestiti bancari, allora il netto delle somme ricevute dai PVS da

queste fonti ammonta a 6.300 milioni di dollari nel 1971: meno del

30 per cento del totale netto dei ricevimenti di quell'anno. Nel 1981,

comunque, obbligazioni, crediti all'export e prestiti bancari hanno

totalizzato 38.000 milioni di dollari, pari al 36 per cento del totale

dei ricevimenti. Se le banche commerciali private dovessero chiudere

od anche solo restringere i rubinetti dei flussi finanziari, i PVS

verrebbero a perdere una risorsa vitale per continuare a perseguire

i loro obiettivi di sviluppo. L'opzione privata per i PVS ha tuttavia

radici ancora fragili e vulnerabili, perchè debole e instabile

è la loro posizione nella comunità finanziaria internazionale:

tale comunque da non preservare la continuità dei flussi al

mutare del clima economico mondiale. In queste condizioni la fiducia

diventa un aspetto essenziale ed indispensabile.

Finanzieri, banchieri, studiosi, tutti indistintamente, nell'analizzare

l'attuale fase dell'economia mondiale, si richiamano all'esperienza

della Grande Depressione e alla diffusa ed inquietante crisi finanziaria

che ne seguì, prima di ritrovare la via della ripresa e della

prosperità. Questo fantasma spiega i timori e le prudenze che

caratterizzano l'attuale fase degli scambi finanziari internazionali.

Un'ulteriore complicazione deriva dalla diffusa incomprensione delle

politiche del credito, che si credono governate esclusivamente dalla

logica del profitto o peggio ancora dallo strozzinaggio. La massimizzazione

del profitto è stata assicurata fino a tutti gli Anni '50 e

'60 per i Paesi erogatori di prestiti; oggi l'attenzione è

focalizzata sui rischi potenziali e sui possibili abusi di tali prestiti:

e del resto il ricorso ai finanziamenti pubblici è limitato

dal razionamento dei fondi a disposizione, oltrechè degli alti

tassi di interesse. Il finanziamento privato è reso più

difficoltoso a causa degli stretti controlli che le banche operano

sull'utilizzazione di tali prestiti e per l'imposizione di misure

di aggiustamento interno, che si scontrano spesso con gli obiettivi

di politica economica e sociale dei governi del PVS.

E' abitudine confrontare la crescita del debito del Terzo Mondo degli

ultimi dieci anni e i crescenti servizi sul debito con altri indicatori

economici nazionali ed internazionali, come ad esempio il volume del

commercio mondiale, considerato per lo stesso periodo di tempo. Il

debito estero del PVS in termini nominali è cresciuto, dal

1971 al 1981, ad una media del 20 per cento annuo che, depurata dei

prezzi all'esportazione dei Paesi industrializzati, corrisponde ad

una media annua del 7,5 per cento annuo: depurata dei prezzi all'importazione

del PVS non petroliferi, corrisponde ad un 5 per cento annuo. Ciò

significa che il debito estero del PVS è cresciuto, mediamente,

in linea con la crescita delle loro economie. Per un confronto basta

osservare che, tra il 1971 e il 1981, le esportazioni del PVS non

petroliferi sono cresciute in termini reali ad una media dell'8 per

cento annuo.

Le recenti esperienze accumulate, possono indurre le banche a ridurre

la loro esposizione finanziaria sull'estero? Ed in questa eventualità,

è credibile che altre fonti di credito integrino questa defaillance

divenendo relativamente più importanti?

Recenti proiezioni statistiche hanno previsto per il debito del PVS

uno sviluppo sino al livello di 1.500.000 milioni di dollari per la

fine del decennio. Di questi, circa due terzi di provenienza bancaria.

Questo significa che l'esposizione del sistema bancario privato sarà

quadruplicata nel corso degli Anni '80, mentre quella delle "fonti

diverse" sarà raddoppiata. C'è da chiedersi solo

se la previsione è realistica alla luce dei recenti avvenimenti

polacchi ed argentini. Molti banchieri hanno annunciato la loro volontà

di ridurre i loro impegni sull'estero, mentre molti Paesi creditori

hanno visto seriamente intaccata la loro credibilità internazionale.

Tuttavia le necessità finanziarie del PVS continuano a crescere,

così come la domanda di capitali, al punto che la loro esposizione

debitoria verso l'estero potrebbe superare la previsione di 1.500.000

milioni di dollari per la fine degli Anni '80. Il problema comunque

resta: continueranno i privati a finanziare questo fabbisogno? Molto

dipenderà dalla buona disposizione dei governi a partecipare

maggiormente al fabbisogno totale dei finanziamenti allo sviluppo.

E' possibile che i governi dei Paesi industrializzati aumentino la

loro quota di partecipazione, in particolare attraverso le agenzie

multilaterali. Ma al momento questo avvicendamento nei flussi totali

di finanziamento ancora non si vede. E' probabile comunque che, superata

l'attuale fase di difficoltà, le banche private tornino sui

loro passi e riprendano la politica dei prestiti ai PVS.

Nei primi Anni '70 questi ultimi hanno mostrato una capacità

di assorbimento di capitali superiore a quella prevista dalle fonti

di finanziamento pubbliche e, a quel punto, le possibilità

di un crescente intervento delle banche commerciali si fecero attraenti.

Tra il 1973 e il 1974 ci fu una vera e propria esplosione del sistema

dei prestiti privati, e questo nonostante i molti richiami alla prudenza

e gli avvertimenti sulle possibili conseguenze di questa espansione

eccessiva ed anormale delle attività creditizie del sistema

bancario privato.

Durante la seconda metà degli Anni '70 ci furono i primi segnali

di allarme, quando si dovette garantire il riscadenziamento del debito

di alcune banche commerciali private. Casi significativi di dichiarata

insolvenza, come quelli dello Zaire e del Perù, furono risolti

con l'obiettivo di ricostruire la credibilità internazionale

di questi Paesi, insistendo sulle riforme economiche come precondizione

per l'accensione di nuovi prestiti e il rinnovo di vecchi crediti.

Fu l'epoca in cui si avviò la collaborazione tra FMI e banche

private, con il Fondo in posizione di garante delle operazioni di

riscadenziamento del debito e come agenzia certificatrice che le riforme

economiche intraprese erano finalizzate al risanamento e compatibili

con l'uso dei fondi del FMI. l'emergenza del FMI come importante fonte

di finanziamento e gli sforzi delle banche a sostegno dello sviluppo

sono stati di grande aiuto; ma il miglioramento di alcune condizioni

economiche generali non è stato sufficiente a fronteggiare

la crescita continua dei tassi di interesse, che pesa soprattutto

nel servizio del debito estero.

Gli alti tassi di interesse negli Usa influenzano la capacità

dei Paesi di servire il proprio debito estero: è sufficiente

ricordare che, secondo stime del FMI, ad ogni punto di incremento

del tasso di interesse è associato un aumento nel servizio

del debito estero, da parte del PVS, tra il 2 e i 3 miliardi di dollari.

Da circa due anni ormai il flusso netto di credito bancario verso

le nazioni maggiormente indebitate è inferiore al pagamento

degli interessi da queste effettuato: in altre parole, queste nazioni

stanno subendo un drenaggio di risorse di ampie dimensioni.

L'esperienza di questi anni ha ampiamente dimostrato che debitori

credibili ed attendibili possono trasformarsi nell'arco di un breve

periodo di tempo - per ragioni improvvise e diverse tra loro - in

debitori inaffidabili: così come ha dimostrato l'impraticabilità

della strada della dichiarazione d'insolvenza, con l'apertura delle

pericolose procedure fallimentari. I Paesi con difficoltà nella

bilancia dei pagamenti possono, assai più utilmente, rientrare

in un efficiente meccanismo di rinegoziazione dei debiti che, diversamente

dalla dichiarazione di default, può preparare la via al rinnovo

dei prestiti, specie se le politiche di risanamento sono state sottoscritte

da autorità esterne, come il FMI. Il Fondo si prepara a giocare

un ruolo molto più attivo nella gestione delle crisi delle

bilance dei pagamenti del PVS. Per gli erogatori di prestiti questo

significa una notevole semplificazione delle operazioni dirette a

prevenire le perdite, particolarmente se il debitore è un governo,

un ente pubblico o comunque garantito dal governo.

Le banche non possono più sentirsi garantite dal sistema sanzionatorio

esistente a carico dei debitori insolventi; in questi casi, più

produttivo risulta il ricorso ad altre soluzioni: il preavviso, la

diversificazione del portafoglio, diverse condizioni di riscadenziamento

del debito, maggiore cooperazione con altre banche nello scambio di

informazioni, introduzione di accurati sistemi di risk management.

Non ultima, occorrerebbe una migliore conoscenza dei Paesi a cui favore

vengono aperte linee di credito.

Il sistema bancario internazionale dovrebbe essere rafforzato per

ristabilire la fiducia nelle sue capacità di fronteggiare le

ripetute difficoltà, aggirando così l'ostacolo di un'ulteriore

pubblicizzazione dei prestiti ai PVS. Un obiettivo che per essere

perseguito dovrebbe ispirarsi ai seguenti principi:

1) preservare la piena responsabilità delle singole banche

nella gestione del loro sistema di crediti;

2) i banchieri dovrebbero migliorare le loro capacità di valutazione

della situazione nei vari Paesi e i sistemi di controllo delle crisi;

3) i Paesi che si rivolgono al sistema finanziario internazionale

dovrebbero essere obbligati a fornire un quadro esauriente, obiettivo

ed aggiornato sulla loro condizione economica;

4) sarebbe utile costituire una banca dati centralizzata che sia in

grado di fornire tutte le informazioni utili sul sistema bancario

internazionale, in modo da ridurre l'eccessiva frantumazione delle

informazioni;

5) le attuali procedure per valutare la diversificazione del portafoglio

dovrebbero essere riviste, e se ce ne fosse bisogno, dovrebbero essere

rafforzate anche le riserve e le minacce di prestiti non performing;

6) la capacità finanziaria del FMI dovrebbe essere aumentata

attraverso più ampie quote di partecipazione e un più

ampio fondo - prestiti tratto da fonti private e pubbliche:

7) dovrebbero essere migliorati gli attuali meccanismi di rinegoziazione

e ripianamento del debito estero;

8) l'impegno sulle linee di credito interbancario tra i maggiori erogatori

internazionali di prestiti dovrebbe essere rafforzato, per assicurare

la continuità di queste linee nelle fasi di difficoltà,

in modo tale da ridurre la necessità del ricorso al supporto

pubblico;

9) dovrebbe essere creata per le banche commerciali un equivalente

della Bank for International Settlements (Bis), che preveda uno stabile

meccanismo per scambi di valutazioni e giudizi, anche se in forma

privata ed informale, tra i managers bancari;

10) i Paesi debitori dovrebbero dichiarare la loro disponibilità

a non frapporre ostacoli nella gestione delle situazioni di crisi;

11) dovrebbe essere rilanciata la cooperazione e la possibilità

di azioni simultanee tra creditori pubblici e privati nel provvedere

di finanziamenti esterni i PVS;

12) il ruolo delle banche multilaterali allo sviluppo, sia nell'azione

dei prestiti che nella stima delle condizioni di un Paese e nelle

politiche per lo sviluppo, dovrebbe essere ampliato, stabilendo anche

una stretta collaborazione tra ciascuna banca e l'FMI.

Si tratta di una serie di interventi migliorativi (rispetto all'attuale

situazione di "governo" del debito estero), che non rientrano

nella logica delle grandi riforme, che pure sono state in diverso

misura prospettate, per far fronte alla crisi del debito estero. Tutti

piani contratti sull'affidamento all'una o all'altra agenzia internazionale

del carico debitorio, oppure sul l'allungamento dei termini di scadenza.

Questo genere di proposte hanno l'handicap dell'impatto psicologico

negativo che possono produrre, trasformando casi un buon debito in

un cattivo debito. La maggior parte di questi schemi tendono infatti

a scoraggiare nuovi prestiti e l'entrata sul mercato di nuovi erogatori

di prestiti. Saranno poche infatti le banche disposte a rischiare

capitali freschi, se è in vista la possibilità che questo

capitale venga successivamente affidato ad un'agenzia internazionale,

per la gestione di un programma che garantisce meno del 10 per cento,

oppure viene convertito in attività a basso tasso di interesse.

Oltretutto il trasferimento del carico debitorio alle agenzie disincentiverebbe

l'emissione di nuovi prestiti. L'esistenza di debiti non onorati è

la miglior garanzia per assicurarsi la continuità dei flussi

finanziari. Scoraggiare nuovi crediti, attraverso questo trasferimento,

farebbe precipitare quella crisi finanziaria che le proposte in questione

vorrebbero evitare. Una diretta conseguenza dell'applicazione del

piano sarebbe quella di una sostituzione del capitale e dei finanziamenti

pubblici ai mancati prestiti bancari, per far fronte ai crescenti

disavanzi del PVS. Un ulteriore effetto negativo si avrebbe sul piano

dell'allentamento dei vincoli esterni a procedere in quella serie

di autoriforme ed aggiustamenti interni che possono condurre ad una

situazione economica più tranquilla. "Scaricare"

tutto l'onere del debito estero sulle agenzie internazionali deresponsabilizzerebbe

i governi dei Paesi debitori, allontanando il momento del necessario

risanamento.

La situazione economica mondiale e soprattutto quella relativa al

debito internazionale richiedono piani di emergenza piuttosto che

piani di riforma che potrebbero aggravare il problema. Occorre una

strategia generale di pianificazione congiunturale in grado di affrontare

le situazioni caso per caso. Il riferimento alla condizione complessiva

del PVS tende infatti a rappresentare come omogenea una realtà

che nel corso degli ultimi anni si è andata viceversa differenziando,

a seconda dei Paesi e delle aree geografiche. Nel complesso, appaiono

più favorevoli le prospettive di quei Paesi che hanno basato

la propria strategia di sviluppo sulla crescita delle esportazioni,

anzichè sulla sostituzione delle importazioni con produzioni

interne.

E' complessivamente soddisfacente la posizione esterna dei PVS dell'Asia,

che continuano a godere di buon credito sui mercati internazionali.

Per molti Paesi africani, invece, il livello del debito estero resta

contenuto a causa della limitazione di accesso ai mercati finanziari.

Le situazioni compromesse sono comunque concentrate in America Latina.

Quando un Paese si avvicina al rischio di illiquidità, è

necessario che si avviino immediati negoziati con i creditori pubblici

e privati, per mettere a punto un pacchetto di misure di salvataggio

con supporti aggiuntivi da parte dei partners-chiave: banche private,

interventi industriali diretti da parte dei governi e del Fondo Monetario

Internazionale. In alcuni casi limite, può essere necessario

che le banche capitalizzino una parte almeno degli interessi o che

addirittura si debbano prevedere delle forme d'intesa analoghe ai

procedimenti di bancarotta, per cui i creditori cercherebbero di riscuotere

solo alcune frazioni del debito maturato nel periodo. Il punto centrale

è che l'applicazione di queste misure congiunturali dovrebbe

essere avviata all'interno di un contesto negoziale caso per caso,

senza stabilire meccanismi internazionali che possono mettere in moto

incentivi perversi.

Una possibile innovazione dei mercati finanziari internazionali è

l'introduzione degli zero coupon bonds come strumenti creditizi privi

di effetti immediati sul piano degli interessi. Così come le

obbligazioni di risparmio americane, anche gli zero coupon bonds non

pagano interessi sino alla maturazione completa del debito; essi vengono

riscattati ad un valore fisso e stabile ed il loro prezzo iniziale

di vendita è scontato, cosicchè possono rendere un interesse

di mercato, sebbene maturato a scadenza del prestito. Gli zero coupon

bonds hanno il merito di rientrare tra le attività normali

del mercato di capitali, con il vantaggio di perfezionare il rinvio

del pagamento degli interessi a un periodo successivo, quando la posizione

esterna del Paese debitore dovrebbe essersi rafforzata. Gli zero coupon

bonds potrebbero essere il veicolo per nuovi prestiti ai Paesi in

difficoltà, anzichè ricorrere a nuove linee di credito

a lunga scadenza, a tasso annuale Libor più 1,5 per cento.

In presenza di una ragionevole ripresa dell'economia mondiale, il

problema del debito estero, dovrebbe dimostrarsi più controllabile

e contestualmente dovrebbe ridursi il rischio per il sistema internazionale.

L'adozione di appropriate politiche macroeconomiche per assicurare

la ripresa globale è perciò importante non solo in sè,

ma anche come soluzione al problema del debito internazionale. La

causa di fondo dell'attuale situazione debitoria è infatti

la recessione mondiale. I programmi di risanamento messi in atto dai

singoli Paesi, con il supporto del FMI, dovrebbero continuare ad essere

l'approccio di base provilegiato per una gestione provvisoria delle

crisi, almeno finchè il naturale miglioramento, che seguirà

alla ripresa internazionale, non avrà effetto.

Si tratta di un problema di illiquidità più che di insolvenza;

ecco perchè diventa necessario approntare un pacchetto combinato

di misure finanziarie che possano far superare la crisi temporanea

e, nel giro di due o quattro anni, restituire solidità finanziaria

ai Paesi in "sofferenza".

Un'analisi, quest'ultima, che è inadeguata per i Paesi grandi

debitori, verso i quali è necessario che continui il flusso

dei prestiti. Perchè una strategia di largo respiro abbia successo,

bisogna che le agenzie internazionali abbiano i mezzi non solo per

indirizzare la manovra, ma anche per sviluppare un clima psicologico

favorevole alla gestione corretta del problema del debito estero.

Clima che non può prescindere dalla solidarietà di tutti

i partecipanti al gioco: del Paese che si sottopone alle misure di

risanamento, delle banche che devono provvedere all'apertura di nuove

linee di credito, dei Paesi industrializzati e delle agenzie internazionali.

Per il Fondo Monetario Internazionale si può anche prevedere

che "sfondi" il suo livello istituzionale di esposizione

verso certi Paesi ad alto rischio. Per il successo di questa strategia

è importante che i finanziamenti pubblici si mantengano elevati,

ribaltando una recente tendenza che ha visto i capitali privati sostituirsi

a quelli pubblici nei prestiti ai PVS, con il risultato di abbreviare

i termini di scadenza e di alzare i tassi di interesse. Una tendenza

che si spiega con la lenta capacità di adeguamento delle strutture

pubbliche, a fronte di una immediata e pronta risposta da parte dei

privati ai nuovi bisogni che man mano emergono.

Le opportunità di successo per questa strategia di base cresceranno,

se un più ampio volume di prestiti sarà procurato attraverso

la Banca Mondiale e altre agenzie finanziarie multilaterali. Due grandi

incognite pesano sul successo della strategia. La prima riguarda la

"forza" e l'intensità della ripresa economica internazionale.

La seconda riguarda la tollerabilità, da parte dei PVS, dei

programmi di austerità: è infatti importante che i governi

di questi Paesi abbiano sufficiente tempo a disposizione per portare

a termine la manovra di risanamento. Le prospettive sembrano abbastanza

favorevoli per quanto concerne la crescita dei Paesi membri dell'Ocde,

che dovrebbe raggiungere la soglia del 3 per cento. Con una crescita

di queste dimensioni è possibile pensare ad un trend progressivamente

declinante del deficit, e si dovrebbe riportare sotto controllo la

situazione debitoria. Sarebbero benvenuti accorgimenti aggiuntivi

di politica macroeconomica, in primo luogo una riduzione del deficit

di bilancio, per consentire un'adeguata politica monetaria negli Usa,

e politiche espansive di vario mix negli altri Paesi industrializzati.