|

Tra gli squilibri

esistenti nel Sud, la crescita disarmonica dell'apparato produttivo

e la mancanza di un consono tessuto connettivo costituiscono uno degli

aspetti più vistosi del dualismo italiano, un aspetto che, benché

attenuatosi negli anni grazie ad interventi operati in tal senso, rappresenta

un vincolo rilevante alle capacità operative delle aziende. Questo

quadro di fondo non sembra nel '78 aver presentato modifiche di rilievo.

A parere delle aziende interpellate in occasione dell'indagine congiunturale

Iasm per il 4° trimestre, l'industria meridionale ha infatti continuato

ad operare in un contesto spesso manchevole o comunque non adeguato

anche alle esigenze correnti. Si consideri al riguardo che più

della metà (52%) delle aziende partecipanti al sondaggio ha espresso

giudizio negativo sull'insediamento, con aree di valutazioni in tal

senso correlate in ampiezza al crescere delle dimensioni aziendali:

una circostanza che confermerebbe come le grandi unità produttive

a mercati prevalentemente extrameridionali ed esteri risentano delle

carenze di infrastrutture in misura superiore a quelle di piccole dimensioni

a mercato prevalentemente locale e solidamente legate a una domanda

rigida e scarsamente dinamica.

I principali inconvenienti segnalati dagli operatori, quali conseguenze

del non soddisfacente insediamento industriale, hanno messo in luce

a loro volta una problematica diversificata in relazione all'assetto

dimensionale delle aziende; così, se le grandi imprese hanno

indicato nella scarsa circolazione delle conoscenze tecnologiche uno

dei maggiori handicap operativi, la limitatezza del mercato e l'isolamento

sono stati segnalati quali principali inconvenienti dalle medie e piccole

aziende.

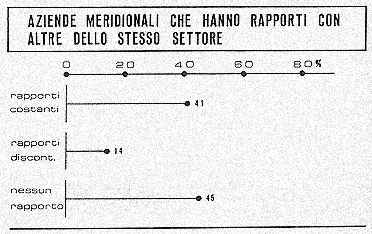

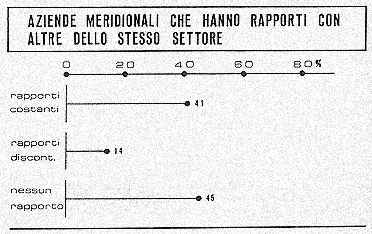

Le difficoltà attribuibili all'insediamento avrebbero continuato

nel '78 a condizionare i rapporti interindustriali, per i quali gli

imprenditori hanno evidenziato un grado di apertura relativamente limitato;

in particolare, solo il 41% delle aziende ha dichiarato di intrattenere

costantemente rapporti con imprese del proprio settore, e il 14% di

intrattenerli in modo discontinuo, contro ben il 45% di aziende che

hanno escluso relazioni di tal genere: una percentuale, quest'ultima,

che è risultata estesa al 57% per le piccole unità produttive

a riflesso dell'isolamento che tende ad investire tale configurazione

aziendale. I rapporti tra aziende dello stesso settore trovano i principali

elementi di coesione nella compravendita di semilavorati, materiali

e prodotti finiti, e nelle forniture di commesse.

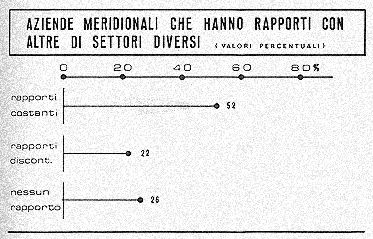

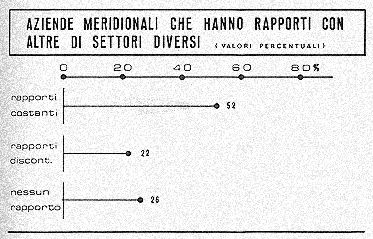

In qualche misura meglio orientati sono stati segnalati i rapporti con

settori diversi da quello di appartenenza, ove si consideri che il 52%

delle aziende ha dichiarato di intrattenerli, e il 22% saltuariamente;

anche in questo caso il grado di apertura è risultato correlato

al crescere delle dimensioni aziendali. Compravendite di materiali e

prodotti e commesse sono risultati anche in tale tipo di rapporto come

i principali elementi aggreganti.

Indicazioni emerse con riguardo all'insediamento industriale e alle

relazioni intersettoriali hanno evidenziato come il '78, se è

stato un anno congiunturalmente positivo che ha consentito una certa

tonificazione della situazione industriale meridionale, non ha inciso

invece su talune distorsioni strutturali che da. anni frenano un più

equilibrato sviluppo economico del Mezzogiorno, a conferma che solo

tramite programmate azioni di intervento a lungo termine è possibile

attenuare gli squilibri di fondo.

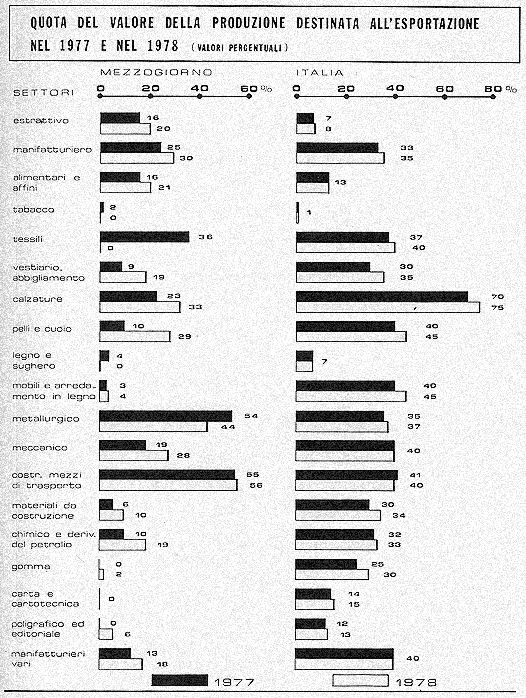

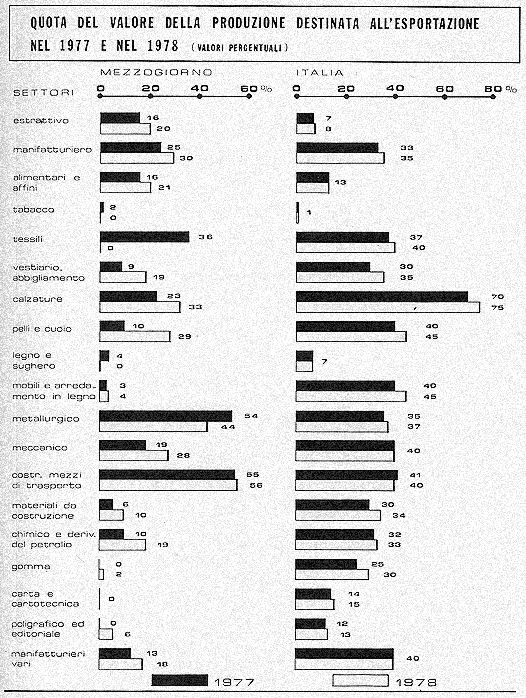

Anno contraddistinto a livello nazionale da una moderata ripresa congiunturale

trainata da una domanda interna nuovamente in crescita e da una domanda

estera particolarmente vigorosa grazie all'andamento diversificato mostrato

dalla lira sul mercato dei cambi, il '78 è stato anche un anno

di recupero per l'industria del Meridione; i giudizi delle aziende sul

mercato di appartenenza hanno evidenziato, nel complesso, una prevalente

stabilità (69%), accompagnata peraltro da delineati sintomi di

ripresa (saldo: +7), sintomi tuttavia palesi solo per le medie (+ 12)

e le grandi aziende (+ 10), a fronte di segnalazioni di un mercato ancora

in recessione da parte delle piccole aziende; una divergenza che si

pone in un certo senso in contrasto con quanto si sarebbe verificato

nel Centro-Nord, dove il '78 avrebbe fatto assistere ad un mercato particolarmente

favorevole alle piccole unità produttive.

Tali valutazioni, confrontate con quelle espresse nell'anno precedente,

(con un mercato allora in netta recessione), attesterebbero comunque

una volta di più la relativa reattività mostrata nel '78

dall'apparato industriale del Sud alle inversioni cicliche. In presenza

di un mercato nazionale in moderata ripresa, le, aziende meridionali

avrebbero trovato spazio per migliorare in una certa misura la propria

posizione concorrenziale; ciò, ove si consideri che le valutazioni

formulate al riguardo dalle aziende hanno dato luogo a un saldo positivo

di 9 punti con riguardo ai mercati meridionali, e di 3 punti per quelli

dei Centro-Nord. Caratteristica di rilievo è risultata la generalizzazione

dei miglioramenti: fatta eccezione di un certo deterioramento - in parte

inatteso - accusato dalle piccole industrie sui mercati meridionali,

le aziende hanno ovunque aumentato la propria penetrazione. I miglioramenti

segnalati appaiono tanto più significativi tenuto conto che in

pratica essi hanno riguardato oltre il 70% della produzione complessiva.

Ma dove la posizione concorrenziale avrebbe segnalato i più rilevanti

progressi sono i mercati esteri, per i quali le valutazioni delle aziende

hanno originato i saldi positivi pari a + 18 con riguardo alla Cee,

e a + 32 relativamente ai mercati extra-Cee. I miglioramenti della posizione

concorrenziale hanno interessato in media tutti e tre i tipi di configurazione

aziendale presi in esame dall'indagine, con una escursione dei saldi

che è andata dal + 28 (delle piccole aziende sui mercati extra-Cee)

al + 4 (delle medie aziende sui mercati Cee).

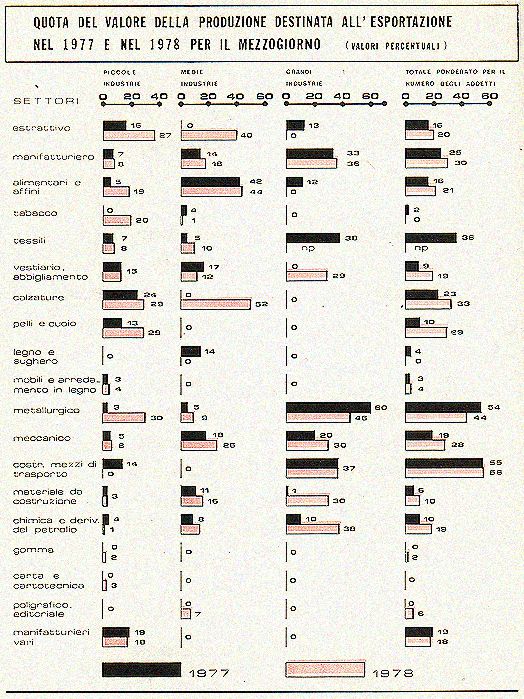

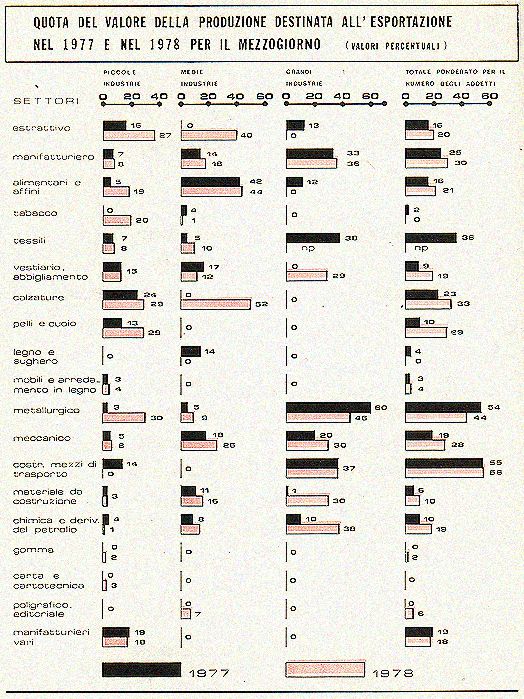

I dati sulla destinazione delle esportazioni nel '78 hanno evidenziato

come ad una maggiore propensione agli investimenti sia corrisposta in

media, una maggiore apertura dei mercati di sbocco. Nel complesso, le

aziende caratterizzate da una maggiore propensione agli investimenti

avrebbero avviato la loro produzione per il 34% sui mercati meridionali,

per il 33% su quelli del CentroNord e per il 23% sui mercati esteri.

Quest'ultima quota ha sottinteso una escursione che è andata

dal 7% delle piccole aziende, al 15% delle medie, al 27% delle grandi,

confermando così ancora una volta come al crescere delle dimensioni

aziendali - in presenza cioé di più adeguati strumenti

di conoscenza e di penetrazione dei mercati - tendano ad allargarsi

i confini commerciali delle imprese.

All'opposto, le piccole aziende hanno collocato l'89% della produzione

nel mercato nazionale, quello meridionale in particolare ne ha assorbito

il 67%, di cui il 48% per quello locale.

Territorialmente, la Campania con il 34% e le Puglie con il 22% sono

le regioni con il più allargato circuito commerciale all'estero,

mentre sensibilmente al di sotto dei valori medi sono risultate le altre

regioni. Settorialmente, i dati hanno messo in luce come in linea di

massima le produzioni a più alto valore aggiunto sono state quelle

con maggiori requisiti di penetrazione. Tra queste si sono evidenziati

i mezzi di trasporto, le produzioni meccaniche, le metallurgiche, le

calzaturiere e le alimentari. Le aziende del gruppo caratterizzato da

una più debole propensione agli investimenti hanno messo in luce

una maggiore vocazione ad avviare la produzione nei circuiti commerciali

nazionali: il mercato meridionale ne ha assorbito il 46% (29% quello

locale), e quello del Centro-Nord il 30%, contro il 16% di produzione

avviata all'estero.

E' interessante notare come anche nell'ambito di tale gruppo di imprese

le più aperte ai rapporti commerciali siano risultate le grandi

aziende, con un 24% di esportazione contro il 6% delle piccole e medie

aziende.

Tra i motivi che le aziende hanno indicato quali fattori di maggior

contributo al miglioramento della concorrenza, la politica dei prezzi

(61%) e la concorrenza dei mercati (68%) si sono posti di gran lunga

in primo piano. Sembra peraltro evidente che la politica dei prezzi,

se ha richiesto consistenti sforzi sul mercato interno, dovrebbe essere

risultata meno difficoltosa su quelli esteri, considerata la consistente

svalutazione accusata dalla lira sulle principali aree di esportazioni.

Ciò non toglie peraltro che, in presenza di una domanda interna

moderatamente ricettiva, gli sforzi degli imprenditori si siano canalizzati

con maggiore insistenza verso sbocchi extranazionali.

Sempre con riguardo ai fattori che hanno agito in senso positivo, è

da segnalare la quota relativamente ampia (20%) fatta registrare dai

miglioramenti del prodotto. Più diversificati sarebbero risultati,

viceversa per le aziende del campione che hanno accusato un peggioramento

di concorrenzialità, i fattori che hanno agito negativamente:

tra questi, le frequenze dei giudizi hanno messo in rilievo la non competitività

dei prezzi (63%), l'obsolescenza del prodotto (30%), la concorrenza

(20%), la scarsa azione di promotion (23%), l'obsolescenza degli impianti

(20%).

I primi risultati realizzati dalle aziende del campione in termini di

mercato sono stati conseguiti avvalendosi di una gamma di prodotti sostanzialmente

immutata rispetto a quella degli anni precedenti. In tal senso si è

espresso infatti il 67% degli intervistati, contro il 26% che ha dichiarato

di aver modificato la produzione e il 7% che l'ha completamente innovata.

Ove si interpreti l'ampiezza di quest'ultima percentuale quale indice

del grado di adattabilità della produzione all'evoluzione - soprattutto

qualitativa - della domanda, è interessante osservare come i

valori registrati negli ultimi anni si siano commisurati al 5% nel '76,

all'11% nel '77 e al 7% nel '78. Questa serie di valori tende a segnalare

i maggiori sforzi messi in atto dalle aziende durante la recessione

del '77 al fine di mantenere la propria quota di mercato rispetto ad

anni di ripresa, quali sono stati il '78 e soprattutto il '76.

Anche se nell'insieme la posizione concorrenziale delle aziende risulta

nell'indagine contraddistinta ancora da una percentuale elevata di imprese

che hanno espresso un giudizio sfavorevole (oltre il 60%) sono da sottolineare

taluni mutamenti di rilievo per quanto concerne il valore finale nelle

sue tre componenti dimensionali, mutamenti che riguardano in particolare:

- le grandi industrie, la cui competitività appare in qualche

misura deteriorata fra i due anni in base alla quota di diffusione delle

valutazioni "non buone" (dal 40 al 35%). Tale andamento -

nonostante gli sviluppi produttivi comunque realizzati da questa classe

di aziende in diversi comparti - deve soprattutto attribuirsi alle crescenti

difficoltà incontrate dalle aziende operanti nel settore della

costruzione dei mezzi di trasporto, la cui situazione non soddisfacente

ha fortemente inciso sul dato medio;

- per contro, la posizione concorrenziale delle industrie di minori

dimensioni appare, nei confronti dell'anno precedente, nettamente migliorata.

Sono le medie aziende ad aver registrato i progressi più marcati

(5 1% con opinioni positive, contro il 41% nel '77). L'evoluzione considerata

pone nella sostanza in rilievo l'acquisita maggiore competitività

dell'industria meridionale che tende ad allinearsi sui livelli medi

competitivi del Paese.

I settori in cui si osservano per le piccole e medie aziende - in base

alle più consistenti quote di ampiezza - dei miglioramenti più

marcati nella loro situazione concorrenziale, sono quello alimentare

(medie), del legno e sughero (piccole e medie), cartario (piccole) e

meccanico (piccole).

Schematicamente, sulla base delle risultanze dell'indagine lasm, nel

'78 la posizione delle aziende nei vari comparti di attività

del Sud può essere così descritta:

1) uno sviluppo favorevole è stato segnalato dai settori estrattivo,

alimentare, del vestiario, arredamento, abbigliamento, della carta e

cartotecnica;

2) un'evoluzione sostanzialmente stabile su buoni livelli si è

riscontrata nel settore metallurgico;

3) un andamento in prevalenza negativo si è avuto invece nei

comparti dell'industria tessile, delle calzature, delle pelli e cuoio,

del legno e sughero, del mobilio e arredamento in legno, meccanico,

chimico e derivati del petrolio, della costruzione mezzi di trasporto,

dei materiali da costruzione, della gomma, delle poligrafiche ed editoriali,

e delle materie plastiche.

Fra le regioni si osserva in particolare che le industrie localizzate

nel Lazio, in Abruzzo ed in Puglia hanno segnato le quote più

elevate nei confronti di un grado concorrenziale definito come "buono".

Un certo deterioramento o comunque delle percentuali non soddisfacenti

sono state registrate in Campania ed in Calabria; valori intermedi risultano

nel Molise, in Basilicata, in Sicilia e in Sardegna.

In sostanza, gli anni più recenti avrebbero messo in luce una

accresciuta reattività dell'apparato industriale del Sud alle

inversioni cicliche registrate dall'economia nazionale.

E' interessante osservare come particolarmente dinamica si sia presentata

anche nel '78 l'iniziativa pubblica nel suo complesso nel Mezzogiorno.

A fronte di un incremento del 5,4% del totale degli investimenti pubblici

in lire correnti su tutto il territorio nazionale, gli interventi della

Cassa per il Mezzogiorno si sono ampliati del 26,9% (con una quota del

18,3% destinata alle aree industriali a fronte del 15,5% dell'anno precedente);

quelli delle Partecipazioni Statali dell'11% (di cui oltre la metà

per la sola industria manifatturiera); quelli delle Aziende Municipalizzate

del 67,4% variazioni che riflettono una linea di tendenza da anni consolidata,

che vede l'iniziativa pubblica comparativamente più intensa nel

Sud rispetto al Centro-Nord.

La positiva evoluzione emersa dall'indagine con riguardo agli investimenti

dovrebbe riconfermarsi anche nel '79. Per quest'anno, il 69% degli imprenditori

ha dichiarato l'intenzione di effettuare spese in capitali fissi, essenzialmente

al fine di migliorare la tecnologia degli impianti (70%), per ampliare

la capacità produttiva (54%) e per sostituire gli impianti (47%).

Territorialmente hanno denotato una particolare dinamicità ad

effettuare investimenti il Lazio (96%), il Molise (89%), le Puglie (90%),

la Basilicata e la Sardegna, mentre relativamente debole è risultata

- quanto meno al confronto con i valori medi - la propensione degli

Abruzzi (40%), della Campania (65%), della Calabria (55%) e della Sicilia

(59%). Una suddivisione d'altro canto che ricalca da vicino quella che

è stata l'evoluzione congiunturale territoriale in corso di anno:

positiva per le regioni del primo gruppo, deludente per quelle del secondo.

Settorialmente, invece, si sono contraddistinti per una buona propensione

all'investimento i settori estrattivo (97%), alimentare (92%), tessile

(91%), metallurgico (97%), quello della costruzione dei mezzi di trasporto

(85%) e il cartario (98%), mentre pesante è apparsa la situazione

- a conferma ancora una volta in molti casi di una crisi strutturale

che travalica i confini del Meridione -nel settore del vestiario (40%),

del mobilio (37%), nelle poligrafiche (24%) e nel calzaturiero (23%).

Contrastanti sono risultati i dati per le meccaniche, ove si consideri

che la selezione ha dato luogo a valori positivi pari al 57% per le

piccole aziende, all'88% per le medie, al 43% per le grandi.

Le risultanze relative alla destinazione degli investimenti hanno confermato

come le spese in capitali fissi sono state effettuate primariamente

per migliorare tecnologicamente il processo produttivo (66%), e in subordine

per ampliare la base produttiva (49%) e per sostituire gli impianti

(45%). Questa graduatoria di finalità ha trovato riscontro in

tutti e tre i tipi di aziende considerate dall'indagine sotto il profilo

dimensionale.

Rispetto ai programmi preventivati per il '78, il 25% delle aziende

ha apportato variazioni di stanziamenti in più, il 18% in meno

e il 57% non ha modificato i preventivi iniziali. Tra le ragioni che

hanno indotto gli imprenditori ad aumentare l'importo degli investimenti

è da notare come l'obsolescenza dei macchinari sia risultata,

nella media, di gran lunga la più diffusa (60%), forse a testimonianza

di come sia stata sentita da parte delle aziende l'esigenza di tener

fronte al mercato in termini di qualità e prestazioni del prodotto.

Anche l'aumento dei prezzi (45%) e l'ampliamento dei progetti (34%)

hanno costituito motivo ricorrente per aggiornare gli stanziamenti in

capitali fissi. Tali risultanze medie hanno peraltro sottinteso attribuzioni

diversificate sul piano delle dimensioni aziendali. Tra i motivi invece

che hanno indotto le imprese a ridimensionare i programmi, le difficoltà

finanziarie hanno costituito un handicap ricorrente (86%).

Gli investimenti realizzati dalle aziende del gruppo caratterizzato

da una maggiore propensione agli investimenti hanno trovato la loro

copertura finanziaria soprattutto nell'autofinanziamento (47%) e nell'intervento

degli enti pubblici (61%), canale quest'ultimo particolarmente utilizzato

dalle aziende di grandi dimensioni, forse a motivo di una maggiore conoscenza

degli apparati e delle procedure particolari che rientrano nell'ambito

degli aiuti previsti per il Mezzogiorno.

L'autofinanziamento è risultato a sua volta lo strumento più

utilizzato dalle piccole e medie industrie, forse a causa delle maggiori

difficoltà ad accedere al sistema creditizio. Quasi del tutto

assente il ricorso finanziario al leasing: tale sistema, che a suo tempo

era stato introdotto al fine di agevolare quelle aziende più

dinamiche in termini di presenza sul mercato, ma dotate di scarsa liquidità,

ha finito per risolversi in molti casi in un aggravio finanziario per

gli elevati tassi di interessi passivi praticati.

Per le aziende caratterizzate da una più debole propensione agli

investimenti, l'autofinanziamento (66%) e il credito bancario (66%)

sono le forme primarie cui esse hanno fatto ricorso, mentre un accesso

limitato è stato segnalato nei confronti del finanziamento da

enti pubblici e per l'aumento di capitali.

Il '78 si è confermato come anno non facile per le aziende ai

fini dell'acquisizione dei finanziamenti. Le difficoltà hanno

riguardato prevalentemente il credito di esercizio. Ciò comproverebbe

fra l'altro quanto sia stata acuta la politica monetaria a sostegno

della ripresa congiunturale. Anche l'allungamento dei termini di pagamento

ai clienti ha contribuito secondo le aziende ad accentuare gli ostacoli

relativi a questi problemi.

Difficoltà - sia pure minori - si sono avute per il reperimento

di capitali destinati all'immobilizzo, dovute soprattutto ai ritardi

nei confronti dell'erogazione di finanziamenti e contributi, allo scarso

accesso al sistema bancario.

|